국세청은 종합부동산세 합산배제 그리고 과세특례 신청에 대한 보도를 전했습니다. 9월 16일부터 30일까지 신청할 수 있습니다. 오늘 포스팅을 보시고 종합부동산세 과세특례 대상을 살펴보고 신청하세요~~

종합부동산세 과세특례 신청, 대상 주택!

과세특례 주요 내용

-> 또한 임대주택 등록 자동 말소 등으로 요건을 충족하지 못하게 된 경우에는 "제외(과세대상 포함)" 신고를 해야 합니다.

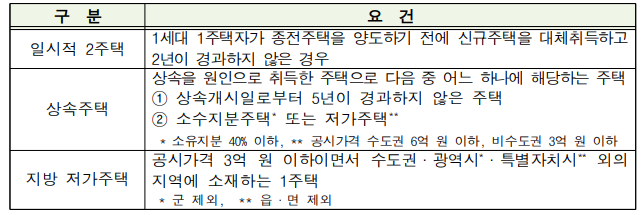

- (일시적 2주택 등 과세특례) 일시적 2주택, 상속주택, 지방 저가주택을 소유한 경우 1세대 1주택자 계산방식을 적용받을 수 있는 과세특례가 신설되었습니다.

-> 일시적 2주택의 경우 신규주택 취득 후 2년 이내에 종전주택을 처분하지 못하면 추징될 수 있으니, 특례 신고에 유의하시기 바랍니다.

- (부부 공동명의 특례) 부부 공동명의 1주택자의 경우에도 특례를 신고하면 1세대 1세대 1주택자 계산방식을 적용받을 수 있습니다.

-> 다만, 납세자별 사정에 따라 1세대 1주택자 적용의 유불리가 달라질 수 있으므로, 홈택스에 게시된 간이세액계산 프로그램을 참고하여 1세대 1주택자 계산방식이 유리한 경우에 신청하기 바랍니다.

종합부동산세 과세특례 신고 안내

- 올해부터는 1세대 1주택자가 아니더라도 상속주택, 무허가주택의 부속토지를 소유한 납세자의 경우 해당 주택을 세율 적용 시 주택수 산정에서 제외하여 낮은 세율을 적용받을 수 있는 특례로 시설되었습니다.

-> 또한 법인 일반세율 특례 대상이 확대됨에 따라 기존 공공주택 사업자, 종교 단체 등 공익법인 뿐 아니라 사회적기업, 협동조합, 종증의 경우에도 특례 신청 시 6억 원 기본공제 및 일반 누진세율이 적용됩니다.

종합부동산세 과세특례 신청

1) 일시적 2주택 등 과세 특례

올해부터 1세대 1주택자가 기존주택을 양도하기 전 다른 주택을 대체 취득하거나, 상속주택, 지방 저가주택을 소유한 경우 납세자 신청에 따라 1세대 1주택자 계산방식을 적용받을 수 있습니다.

-> 특례 신청대상 : 과세기준일인 2022년 6월 1일 기준 아래 주택을 보유한 경우 일시적 2주택, 상속주택 등 과세특례를 신청할 수 있습니다.

- (일시적 2주택) 1세대 1주택자가 기존 주택을 양도하기 전에 다른 주택을 대체 취득하여 과세기준일 현재 일시적으로 2주택이 된 경우로, 신규주택 취득일로부터 2년 이내 종전 주택을 양도하는 경우

- (상속주택) 1주택자가 상속을 원인으로 취득한 주택으로서 과세기준일(22.6.1) 현재 아래 어느 하나에 해당하는 주택

-> 상속개시일로부터 5년이 경과하지 않은 주택

-> 상속지분이 전체 주택 지분의 40% 이하인 주택

-> 상속받은 주택 지분에 해당하는 공시가격이 수도권 6억 원, 비 수도권 3억 원 이하인 주택

- (지방저가주택) 수도권 및 광역시, 특별자치시 외의 지역에 소재하는 공시가격 3억 원 이하인 주택 1채

-> 특례 신청기간 : 매년 9월 16일부터 30일까지 신청가능하며, 최초 신청 후 변경사항이 없으면 다시 신청하지 않아도 특례는 계속 적용됩니다.

- 세율 적용 시 주택수 산정 특례

-> 상속주택, 무허가주택의 부속토지를 소유한 경우 납세자 신청 시 해당 물건을 세율 적용 시 주택수 산정에서 제외합니다.

-> 신청대상 : 과세기준일 2022년 6월 1일 기준 아래 주택을 보유한 경우 세율 계산 시 주택수 산정 특례를 신청할 수 있습니다.

- (상속주택) 상숙을 원인으로 취득한 주택으로 아래 어니 하나에 해당하는 주택

-> 상속개시일로부터 5년이 경과하지 않은 주택

-> 상속지분이 전체 주택 지분의 40% 이하인 주택

-> 상속받은 주택 지분에 해당하는 공시가격이 수도권 6억 원, 비 수도권 3억 원 이하인 주택

- (무허가주택의 부속토지) 토지를 사용할 수 있는 권원이 없는 자가 [건축법] 등 관계 법령에 따른 허가 또는 신고를 하지 않고 건축하여 사용 중인 주택의 부속토지

-> 특례 신청 효과 : 세율 적용 시 상속 주택 등 해당 주택을 주택수 산정에서 제외하여 낮은 세율이 적용될 수 있습니다.

2) 종합부동산세 과세특례 신청방법

- 홈택스(손택스)에서 간편하게 신청 가능하며, 우편 또는 세무서 방문 신청도 가능합니다.

-> (홈택스) 홈택스 접속 > 신고/납부 > 일반신고 > 종합부동산세 부부 공동명의 1주택자 특례 신청

-> (손택스) 손택스 앱 > 신고/납부 > 종합부동산세 > 종합부동산세 부부 공동명의 1주택자 특례 신청

** 위 내용은 국세청 홈페이지 보도자료를 참고하여 작성하였습니다.

'세상좋은 꿀팁 > [경제 지식] 돈이 되는 삶의 습관' 카테고리의 다른 글

| 2022 서울디지털금융페스티벌 사전등록, 일정, 프로그램 (0) | 2022.10.24 |

|---|---|

| 청년, 신혼부부 버팀목 전세대출 한도 3억으로 인상 (0) | 2022.10.03 |

| 종합부동산세 합산배제 신고 대상, 자가진단 방법 (0) | 2022.09.16 |

| 달러 환율, 벌이 수입 환테크, 구글 애드센스 수익 '짭짤 합니다' (1) | 2022.09.15 |

| 안심전환대출 자격, 신청일, 신청방법, 선정기준 (0) | 2022.09.14 |

댓글